سجل دفع ضريبة الدخل الشخصي في 1s 8.3 فارغ. إعداد محاسبة الرواتب

تحويل ضريبة الدخل الشخصي إلى الميزانية في 1C ZUP

في هذه المقالة سننظر في مسألة المحاسبة عن ضريبة الدخل الشخصي، وكذلك تنفيذ المعاملات لتحويل هذه الضريبة إلى الميزانية في تكوين إدارة الرواتب وشؤون الموظفين 3.1. وبحسب القانون فإن المبلغ الحالي لهذه الضريبة هو 13% من إجمالي مبلغ الاستحقاق مطروحا منه الاستقطاعات. الأكثر شيوعًا هي الخصومات للأطفال وخصومات الممتلكات وغيرها. يتم تطبيق الخصومات على النحو التالي - يتم خصمها من القاعدة الضريبية لموظف المنظمة قبل احتساب ضريبة الدخل الشخصي وحجبها. ضريبة الدخل الشخصية يتم حجب الأفراد عن جميع مصادر الدخل تقريبًا، مثل الأجور وأجور الإجازات والمساعدة المالية وغيرها.

دعنا ننتقل إلى عمليات المعالجة في البرنامج. اختيار قسم "الراتب" ثم بند "احتساب الراتب والاشتراكات". نقوم بإنشاء مستند، واختيار الشهر الذي سيحدث فيه الاستحقاق، واختيار المؤسسة. بعد ذلك، املأ البيانات في علامة التبويب "الاستحقاقات". للراحة، يمكن القيام بذلك عن طريق النقر فوق الزر "ملء"، ولكن يمكنك أيضًا تحديد الموظفين واحدًا تلو الآخر. وبعد ذلك سيتم ملء الجزء الجدولي واحتساب ضريبة الدخل الشخصي لكل موظف في علامة التبويب "ضريبة الدخل الشخصي".

وفي حالة وجود استقطاعات لأي موظف، فسيتم تحديد مبالغ الضريبة مع مراعاة هذه الاستقطاعات. بعد ذلك، كل ما تبقى هو ترحيل مستند الاستحقاق، ونتيجة لذلك سيتم حجب الضريبة وسيتم إدراج البيانات في سجل المحاسبة الضريبية.

بعد ذلك يتم تسجيل قسيمة الراتب. يمكن أن يكون هذا كشفًا لأمين الصندوق أو البنك، إذا كانت المنظمة تستخدم، على سبيل المثال، مشروع كشوف المرتبات، أو كشوف الحسابات. كقاعدة عامة، يتم خصم ونقل ضريبة الدخل الشخصي في نفس الوقت. يوجد إعداد مطابق في المستند لهذا الغرض.

دعنا نذهب إلى قسم "المدفوعات" ونختار عنصر "كشوفات الحساب لأمين الصندوق". لنقم بإنشاء مستند جديد وملئه. لمعرفة ما إذا كانت ضريبة الدخل الشخصي يتم تحويلها مع راتبك أم لا، تحتاج إلى النقر على الرابط "دفع الأجور وتحويل ضريبة الدخل الشخصي".

إذا لزم الأمر، انقر فوق الزر "طباعة" لإنشاء نموذج مطبوع "تسجيل مبالغ ضريبة الدخل الشخصي المحولة". إذا لم يتم تحويل ضريبة الدخل الشخصي بالكامل أو لم يتزامن تاريخ التحويل مع تاريخ دفع الراتب، فيجب عليك إلغاء تحديد خانة الاختيار "يتم تحويل الضريبة مع الراتب".

وبعد ذلك سيظهر الرابط "إدخال بيانات تحويل ضريبة الدخل الشخصي". انقر وسيتم نقلك إلى نموذج قائمة المستندات "تحويل ضريبة الدخل الشخصي إلى الميزانية". من الضروري هنا أن تعكس وثيقة جديدة بشأن تحويل ضريبة الدخل الشخصي إلى الميزانية، ونتيجة لذلك سوف تنعكس في السجلات المحاسبية. بالإضافة إلى ذلك، ستقوم الوثيقة بإنشاء سجل لمبالغ الضرائب التي دفعها موظفو المنظمة. سيسمح لك هذا بتقييم ما إذا كان قد تم حساب مبالغ ضريبة الدخل الشخصي وتوزيعها بشكل صحيح.

ستبدو الوثيقة المكتملة كما يلي:

كل ما تبقى هو تنفيذها وأيضًا، إذا لزم الأمر، إنشاء "سجل لمبالغ ضريبة الدخل الشخصي المحولة".

إذا تم تكوين التبادل مع المحاسبة، فيمكن إعادة تحميل هذا المستند وبعد ذلك سيتم إنشاء المعاملات المقابلة فيه. هناك أيضًا العديد من المعالجات الخارجية التي تسمح لك بتحويل ضريبة الدخل الشخصي مع توزيع المبالغ على الموظفين.

إذا كانت لا تزال لديك أسئلة حول العمل مع طباعة علامات الأسعار والملصقات في 1C 8.3 Trade Management، فسنكون سعداء بالإجابة عليها كجزء من استشارة مجانية.

خطأ: 1C: المحاسبة 8.3 (الإصدار 3.0) لا ترى تحويل ضريبة الدخل الشخصي إلى الميزانية

2015-07-13T13:42:11+00:00بالنسبة للعديد من الذين تحولوا إلى 1C: المحاسبة 8.3 (الإصدار 3.0) منذ عام 2014، لا يرى البرنامج دفع ضريبة الدخل الشخصي. المستحق يراه، والمأجور لا يراه. ماذا جرى؟

بيت القصيد هو أنه لم يتم إنشاء الإدخالات في سجل "حسابات وكلاء الضرائب بميزانية ضريبة الدخل الشخصي".

الإضافات إلى هذا السجل (وثيقة دفع الأجور) تعني حجب ضريبة الدخل الشخصي.

والطرح من هذا السجل (بوثيقة كشف حساب بنكي مثلا) يعني أننا قمنا بتحويل ضريبة الدخل الشخصي المحتجزة إلى الموازنة.

وبالتالي، نحتاج إلى فتح جميع البيانات المصرفية التي دفعنا بها ضريبة الدخل الشخصي والتأكد من وجود إدخالات في هذا السجل، إلى جانب الترحيلات. في حالة عدم وجود إدخالات، قم بإعادة ترحيل الكشوفات، بعد إلغاء تحديد خانة الاختيار "التعديل اليدوي" في المعاملات مسبقًا. قد يتم تحديد مربع الاختيار هذا تلقائيًا بواسطة البرنامج عند النقل من 8.2 إلى 8.3 ويتداخل مع ملء السجل الذي نحتاجه.

مع خالص التقدير، (المعلم والمطور).

نقترح النظر في الفروق الدقيقة في حساب وحجب ضريبة الدخل الشخصي في برنامج 1C 8.3. وكيفية الاستعداد بشكل صحيح للإبلاغ عن النماذج 2-NDFL و6-NDFL.

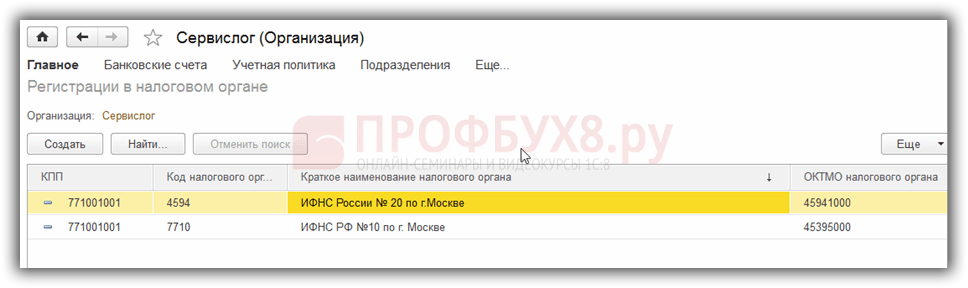

النقطة المهمة هي الإعداد في 1C "التسجيل لدى مصلحة الضرائب"، وهو المسؤول عن تقديم التقارير إلى خدمة الضرائب. انتقل إلى علامة تبويب القائمة "الرئيسية" وحدد "المؤسسات".

نذهب إلى مؤسستنا، انقر فوق "المزيد" وفي القائمة المنسدلة حدد العنصر "التسجيل لدى مصلحة الضرائب":

الإعداد المهم التالي هو "إعدادات الراتب" في قسم "الرواتب والموظفين".

انتقل إلى قسم "الإعدادات العامة" وحدد في البند "الاحتفاظ بسجلات الرواتب والموظفين" - "في هذا البرنامج" حتى تتوفر الأقسام المقابلة.

ننتقل هنا إلى علامة التبويب "ضريبة الدخل الشخصي"، والتي نشير فيها إلى إجراءات تطبيق الاستقطاعات القياسية "على أساس تراكمي خلال الفترة الضريبية":

تعرفة أقساط التأمين - "المنظمات التي تستخدم SOS، باستثناء المنتجين الزراعيين".

معدل المساهمة في الحوادث – أشر إلى المعدل كنسبة مئوية.

تعتمد جميع المستحقات على رمز الدخل للأفراد، والذي يمكن الاطلاع عليه في الدليل المدمج "أنواع ضريبة الدخل الشخصي".

يمكن تعديل هذا الدليل المرجعي، للقيام بذلك، ارجع إلى "إعدادات الراتب"، وقم بتوسيع قسم "المصنفات" واتبع رابط "ضريبة الدخل الشخصي":

ثم تفتح نافذة "معلمات حساب ضريبة الدخل الشخصي" وتنتقل إلى علامة التبويب المطلوبة "أنواع ضريبة الدخل الشخصي":

لإعداد ضريبة ضريبة الدخل الشخصية على أساس الاستحقاقات والخصومات، في نافذة "إعدادات الراتب"، قم بتوسيع قسم "حساب الراتب":

للبدء في حساب الأجور وضريبة الدخل الشخصي، تكون المعلمات المحددة كافية. لكن لا تنس تحديث التكوين إلى التكوين الحالي.

يتم احتساب ضريبة الدخل الشخصي واحتسابها لكل دخل فعلي يتم استلامه شهريًا في نهاية فترة التقرير (الشهر) وفقًا لمستندات "كشوف المرتبات" و"الإجازة" و"الإجازة المرضية" وغيرها. دعونا نلقي نظرة على وثيقة "كشوف المرتبات".

ستظهر مبالغ الضريبة لكل موظف في علامة التبويب "ضريبة الدخل الشخصي":

يمكن الاطلاع على نفس المعلومات في المعاملات:

بناءً على المستند، يتم إنشاء إدخال في السجل "محاسبة الدخل لحساب ضريبة الدخل الشخصي" ويتم ملء نماذج التقارير:

أمر الإنفاق النقدي لإصدار DS النقدي؛

سيكون تاريخ نشر المستند هو تاريخ اقتطاع الضريبة.

دعونا ننتبه إلى وثيقة "عملية المحاسبة الضريبية الشخصية". يتم استخدامه لحساب ضريبة الدخل الشخصي على أرباح الأسهم وأجور الإجازات والمزايا المادية الأخرى. لإنشاء مستند، يجب عليك الانتقال إلى علامة التبويب "الرواتب والموظفين"، وقسم "ضريبة الدخل الشخصي" والنقر على الرابط "جميع المستندات المتعلقة بضريبة الدخل الشخصي".

ندخل إلى المجلة. لإنشاء مستند جديد، انقر فوق "إنشاء" وحدد الخيار المطلوب من القائمة المنسدلة:

يشكل الإدخال في سجل "تسويات دافعي الضرائب مع ميزانية ضريبة الدخل الشخصي" كل مستند تقريبًا يؤثر على ضريبة الدخل الشخصي.

لنلقِ نظرة على مثال مستند "الشطب من الحساب الجاري". دعنا نذهب إلى علامة التبويب "الرواتب والموظفين" ونفتح عنصر "كشوفات الحساب البنكية":

لنقم بإنشاء هذه الوثيقة. وبناء على ذلك سوف نقوم بالشطب من الحساب:

وكذلك الحركات عبر السجلات.

الرد على أسئلة مستخدمينا وعملائنا، سننظر اليوم في عملية ملء وإنشاء مستند شائع إلى حد ما كشهادة.

سننظر في العملية في إصدار تكوين 1C Enterprise Accounting 8.3. يجب تنفيذ نفس الخطوات بالضبط لإنشاء شهادة 2-NDFL في إدارة الرواتب وشؤون الموظفين 3.0.

سيتم عرض الإجراء الخاص بإنشاء شهادة 2-NDFL لمكتب الضرائب وبشكل منفصل إجراء إنشاء شهادة 2-NDFL للموظفين. نحن نفترض أن قاعدة بيانات مؤسستنا مليئة بالبيانات الموجودة فيها وفيها.

تعبئة شهادة 2-NDFL لمأمورية الضرائب (IFNS)

لإنشاء شهادة 2-NDFL لمكتب الضرائب، يجب أن تكون في الصفحة الرئيسية وتذهب إلى قائمة "الرواتب والموظفين".

هذا هو المكان الذي يصبح فيه اختيار الخيارات لإنشاء شهادة 2-NDFL متاحًا. أولئك. لمأمورية الضرائب أو للموظفين.

نختار "2-NDFL للتحويل إلى خدمة الضرائب الفيدرالية" وندخل في سجل المستندات، حيث يتم تخزين شهادات 2-NDFL التي تم إنشاؤها مسبقًا للتحويل إلى مصلحة الضرائب. في قاعدة بياناتنا التجريبية، السجل فارغ. تجدر الإشارة إلى أنه إذا كان لدينا العديد من المنظمات وتم إنشاء شهادات 2-NDFL لها، فيمكن إجراء الاختيار عن طريق تحديد المنظمة من القائمة المنسدلة وتحديد مربع تنشيط الاختيار. تتيح لك واجهة المجلة أيضًا البحث في المستندات وطباعة الشهادات.

لنقم بإنشاء مستند جديد من خلال النقر على الزر "إنشاء".

املأ التفاصيل المطلوبة. حدد السنة وحدد المنظمة. سيقوم البرنامج بإعداد بعض التفاصيل الإلزامية من تلقاء نفسه بناءً على هذه البيانات. يكون هذا ممكنًا إذا قمت بملء دليل المنظمات وبطاقة المنظمة المحددة بشكل صحيح.

نشير إلى الخيار الذي يحدد نوع الشهادة. سيقوم البرنامج بإدراج التاريخ والرقم تلقائيًا، ويمكن تعديلهما إذا لزم الأمر.

نحدد ونشير إلى كيفية تسجيل شهادتنا الجديدة في مكتب الضرائب، نختار النوع - "الأولي"، "التصحيح"، "الإلغاء". إذا كانت الوثيقة تصحيحية، فسنضيف أيضًا رقم التصحيح. لنفترض أننا نقوم بالأصل، أي. الشهادة الأولية.

نتحقق من التفاصيل المكتملة ونضغط على زر "ملء".

إذا تم تكوين المحاسبة وصيانتها بشكل صحيح، فسيتم إنشاء قائمة في قسم الجدول نتيجة لذلك. يجب إرسال سجل الموظفين هذا إلى مصلحة الضرائب. إذا حاولت إنشاء تقرير لمؤسسة أو لفترة لا توجد بيانات مصدر لها، فسيعرض البرنامج تحذيرًا.

الآن يمكن تسجيل الوثيقة المرجعية و/أو نشرها. بعد التحقق من صحة البيانات التي تم إنشاؤها، يمكنك تنزيل المساعدة بتنسيق *.xml لإرسالها لاحقًا. من خلال النقر على زر "تحميل"، يمكننا حفظ ملف xml بالاسم المطلوب في مجلد للمعالجة اللاحقة بواسطة البرنامج لإرساله إلى دائرة الضرائب الفيدرالية.

وأيضًا، إذا كنت متصلاً بالخدمات المناسبة، فيمكنك استغلال الفرصة للتحقق من تسجيل شهادات 2-NDFL وإرساله إلى خدمة الضرائب الفيدرالية عبر الإنترنت.

وأخيرا، يمكنك طباعة البيانات التي تم إنشاؤها. للقيام بذلك، انقر فوق زر الواجهة الذي يحمل نفس الاسم.

دعنا نختار نوع نموذج الطباعة الذي نحتاجه وسيقوم البرنامج بإنشاء مستند مطبوع. في حالتنا، إذا اخترت طباعة شهادة، فسيقوم النظام بإنشاء شهادات لكل موظف من القائمة.

تعبئة شهادة 2-NDFL

كما هو الحال في الحالة التي تم مناقشتها أعلاه، انتقل من شكل الصفحة الرئيسية للبرنامج إلى زر القائمة "الرواتب والموظفين" ثم حدد "2-NDFL للموظفين".

في المجلة التي تفتح، بالمثل، انقر فوق الزر "إنشاء" لإنشاء مستند جديد "شهادة 2-NDFL للموظفين". يشبه الاختيار حسب المؤسسة الحالة مع الشهادة الضريبية.

الآن يتم فتح المستند الجديد الذي تم إنشاؤه.

ندخل المؤسسة، وسيتم ملء حقول OKTMO وIFTS تلقائيًا. وهذا سيحدث بطبيعة الحال، بشرط ملء بطاقة التسجيل الخاصة بالمنظمة بشكل كامل وصحيح. بعد ذلك، حدد الموظف.

ثم ننتقل إلى اختيار خيار التشكيل. يمكنك تحديد تشكيل ملخص وتشكيل مقسم حسب OKATO/KPP ومعدلات الضرائب. إذا اخترنا الخيار الثاني، فسنحتاج إلى تعديل الحقول "OKTMO" و"IFTS" التي تم ملؤها تلقائيًا مسبقًا بعناية.

بعد إنشاء الشهادة، نقوم بإجراء التحقق من خلال النقر على الزر المناسب. إذا كان هناك عدم دقة في البيانات، سيقوم البرنامج بالإبلاغ عن خطأ. ومن ثم، إذا لزم الأمر، نقوم بطباعة شهادة 2-NDFL للموظف.

نقوم بطباعة الوثيقة. ومن الجدير بالذكر أنه إذا تم إنشاء الشهادة لفترات سابقة فإن شكلها المطبوع سيكون مطابقاً للنموذج الذي كان سارياً في الوقت المحدد في فترة التكوين.

هذه هي الطريقة التي يتم بها إنشاء شهادات 2-NDFL في برامج 1C Enterprise Accounting 8.3 و1C الرواتب وإدارة شؤون الموظفين 3.0 8.3.

في برنامج 1C Enterprise 8.3 الرواتب وإدارة شؤون الموظفين، الطبعة 3، يمكن القيام بذلك من خلال القائمة المخصصة للتحويل إلى دائرة الضرائب الفيدرالية:

انقر فوق الزر "إنشاء" لإنشاء المعلومات:

- اختر نوع الشهادة: التقارير السنوية بالرمز 1؛ حول استحالة اقتطاع ضريبة الدخل الشخصي بالرمز 2؛

- عند اختيار منظمة (في حالتنا، Kron-Ts) سيتم ملء دائرة الضرائب الفيدرالية وOKTMO/KPP بما يلي:

من خلال النقر على الزر فتح المقابل لـ OKTMO/KPP، يمكنك رؤية وتحرير المعلومات المتعلقة بالتسجيل لدى مصلحة الضرائب:

إن اختيار OKTMO/KPP في 1C 8.3 هو الذي ينظم إمكانية تقديم المعلومات الفردية 2 ضريبة الدخل الشخصي لقسم منفصل.

سنقوم بإنشاء الجزء الجدولي من خلال النقر على زر التعبئة:

في هذه الحالة، سيتم ملء العمود المحول إذا تم إنشاء إدخالات دفتر اليومية للمستند تحويل ضريبة الدخل الشخصي إلى الميزانية (قائمة الضرائب والمساهمات) في 1C 8.3 ZUP rev. 3:

يمكن إنشاء إدخال تحويل ضريبة الدخل الشخصي إلى الميزانية مباشرة من البيان إلى أمين الصندوق أو البيان إلى البنك إذا تم تحديد خانة اختيار الضريبة المحولة مع الراتب على الرابط التشعبي دفع الأجور وتحويل ضريبة الدخل الشخصي:

لمزيد من التفاصيل حول كيفية أخذ ضريبة الدخل الشخصي المحتجزة في 1C 8.3 ZUP بعين الاعتبار، شاهد الفيديو الخاص بنا:

ولكن دعونا نعود إلى تكوين المعلومات في النموذج 2 من ضريبة الدخل الشخصي. من خلال النقر على زر الطباعة يمكننا إنشاء سجل من عام 2014 أو سجل إضافي:

عينة من ملء سجل معلومات الدخل للشهادات 2-NDFL في 1C 8.3 ZUP

منذ عام 2014، يحتوي السجل على المعلومات التالية في القسم الجدولي: رقم الشهادة، الاسم الكامل للفرد، تاريخ الميلاد. هذا هو النموذج المنصوص عليه في الوثائق التنظيمية:

لكن في بعض الأحيان يطلب مفتشو الضرائب معلومات موسعة. لتقديم هذه المعلومات، يمكنك استخدام نموذج التسجيل الإضافي من عام 2014، حيث يحتوي الجدول على 4 أعمدة إضافية بمبالغ الدخل المحسوبة والضريبة المحتجزة والمحولة:

إذا كان الإجمالي في السجل هو عدد الشهادات، فسيتم أيضًا أخذ إجمالي مبالغ الدخل والضرائب في الاعتبار في السجل الإضافي.

كيفية إنشاء سجل معلومات الدخل لـ 2-NDFL في 1C 8.3 المحاسبة

نستخدم قسم الرواتب والموظفين - 2 ضريبة الدخل الشخصي للتحويل إلى دائرة الضرائب الفيدرالية. بقية الإجراء الخاص بإنشاء سجل ضريبة الدخل الشخصي في 1C 8.3 مشابه لما تمت مناقشته أعلاه:

ملء سجل معلومات الدخل 2-NDFL للأقسام المنفصلة في 1C 8.3 المحاسبة 3.0 (المهنية والأساسية)

لاحظ أنه بالنسبة للأقسام المنفصلة، من الممكن ملء ضرائب الدخل الشخصي تلقائيًا فقط في إصدار 1C 8.3 من محاسبة CORP، حيث يمكننا الإشارة إلى OKTMO/KPP للأقسام المنفصلة. لهذا:

- سنقوم بتعيين موظفين في هذه الأقسام المنفصلة؛

- ثم سنقوم بحساب الأجور وحجب الضرائب في سياق OKTMO/KPP.

في التكوينات القياسية لـ 1C 8.3 Accounting Basic وPROF، لا يوجد مثل هذا الخيار. ولكن دعونا نلقي نظرة على كيفية "التفوق" على البرنامج والاستمرار في الحصول على شهادتين من ضريبة الدخل الشخصي والتسجيل في 1C 8.3 Basic و PROF.

الطريقة الأولى: للأقسام المنفصلة التي بها عدد قليل من الموظفين

نقوم بملء ضرائب الدخل الشخصي وفقًا للمجموعة الرئيسية لـ OKTMO/KPP، ونحتفظ فقط بموظفي القسم المنفصل، ونسجل البيانات عن الموظفين، ونغير مجموعة OKTMO/KPP في الرأس إلى المجموعة المطلوبة، ونستعيد (يدويًا) البيانات وإنشاء السجل.

هذا الخيار مقبول للأقسام المنفصلة التي بها عدد قليل من الموظفين. ننطلق من حقيقة أن الشركات الصغيرة هي التي تحسب الرواتب في المحاسبة.

الخطوة 1

من قائمة الرواتب والموظفين، نقوم بإنشاء مجموعة جديدة من معلومات ضريبة الدخل الشخصية لنقلها إلى دائرة الضرائب الفيدرالية. عند اختيار مؤسسة (في مثالنا - Servicelog)، تم ملء OKTMO/KPP 45395000/771001001:

وفقًا لـ OKTMO/KPP، تم أخذ ضريبة الدخل الشخصي في الاعتبار في برنامج 1C 8.3 لجميع الموظفين. ولكن، على سبيل المثال، تحتاج إلى تقديم معلومات عن بوشكين إلى ألكسندر سيرجيفيتش، الذي كان يعمل في وحدة منفصلة مع OKTMO/KPP آخر.

الخطوة 2

انقر على زر التعبئة. نقوم بملء النموذج لجميع الموظفين العاملين. في هذه الحالة، يتم ملء جميع المعلومات المتعلقة بهم:

الخطوه 3

نقوم بإزالة جميع الموظفين، باستثناء موظفي قسم منفصل. باتباع المثال، نترك فقط A. S. Pushkin في الجدول. قد نحتاج إلى تصحيح الرقم المرجعي. يمكنك القيام بالعكس - استخدم زر التحديد واختر الموظفين على الفور لقسم منفصل.

الخطوة 4

نحن نسجل البيانات. على سبيل المثال، باستخدام لقطة الشاشة، سنقوم بتسجيل البيانات على A. S. Pushkin:

الخطوة 5

نقوم بتغيير مجموعة OKTMO/KPP في رأس المستند إلى مجموعة OKTMO/KPP لوحدة منفصلة:

الخطوة 6

يمكنك أن تطلب من المبرمج إضافة علامة اختيار لا تقم بتغيير بيانات الجدول عند اختيار OKTMO/KPP آخروقم بتسجيل هذا الخيار في مكون 1C Accounting 3.0. ثم لن تضطر إلى ملء البيانات يدويًا. ولكن حتى الآن لا يوجد مثل هذا الداو. تتم إعادة ضبط البيانات، ولكن باستخدام لقطات الشاشة التي تم التقاطها مسبقًا، نقوم باستعادتها يدويًا للموظف.

الخطوة 7

نقوم بتسجيل المستند وإنشاء سجل وشهادات. وكانت النتيجة مجموعة من المعلومات لوحدة منفصلة. نقوم بإنشاء مجموعة أخرى من المعلومات لجميع الموظفين الآخرين وفقًا للمجموعة الرئيسية لـ OKTMO/KPP، مع إزالة A.S. Pushkin من الجزء الجدولي.

لذلك، على الرغم من تسجيل البيانات لمجموعة واحدة من OKTMO/KPP، في 1C 8.3 تم تشكيل سجل ضريبة الدخل الشخصي لمجموعة أخرى. ولكن يجب عليك دائمًا التحقق من البيانات المدخلة يدويًا. وبطبيعة الحال، هذا الحل ليس جميلا جدا، لأنه لا يتم تلقائيا ويتطلب الكثير من العمل.

كيفية إدخال OKTMO/KPP لقسم منفصل في 1C Accounting rev.3

يمكنك إدخال معلومات إضافية حول التسجيل (مجموعة أخرى من OKTMO/KPP) في إصدار 1C Accounting 3 من خلال النقر على الرابط المزيد في بطاقة المؤسسة:

نقوم بإدخال معلومات إضافية حول التسجيل - مجموعة أخرى من OKTMO/KPP:

الطريقة 2

دعونا نستخدم الخدعة. جوهر هذه الحيلة هو أننا نحسب جميع الموظفين باستثناء موظفي قسم منفصل. وفي الوقت نفسه، قمنا بتثبيت مفتشية الضرائب الرئيسية للمنظمة. ثم نقوم بتأسيس مفتشية دائرة الضرائب الفيدرالية للقسم المنفصل باعتبارها الهيئة الرئيسية للمنظمة ونقوم بحساب ودفع وتحويل رواتب موظفي القسم المنفصل:

- زائد لا يمكن إنكاره: يتم تسجيل OKTMO/KPP المطلوب في السجلات. ولن نقوم فقط بتكوين شهادتين لضريبة الدخل الشخصي مع السجل الصحيح لقسم منفصل، ولكن أيضًا، على سبيل المثال، سجل المحاسبة الضريبية لضريبة الدخل الشخصي؛

- ناقصهذا الخيار - لا تنسى عند إعادة الحساب، ودفع الأجور وعند تحويل ضريبة الدخل الشخصي، لتعيين خدمة الضرائب الفيدرالية الرئيسية بشكل صحيح.

لذلك، دعونا نلقي نظرة على كيفية القيام بذلك خطوة بخطوة باستخدام مثال.

الخطوة 1

قامت مؤسستنا Servicelog بتحديد IRS 7710 في بطاقتها:

الخطوة 2

نقوم بحساب رواتب موظفي عبدوف ولاريونوف، باستثناء موظفي قسم منفصل (على سبيل المثال بوشكين). يمكننا عرض الحركات عن طريق التسجيل باستخدام زر DtKt أو باستخدام القائمة عرض - إعدادات لوحة التنقل الخاصة بالنموذج.

عند فتح مستند الرواتب، يمكنك عرض السجل المطلوب في نموذج المستند لسهولة المشاهدة. لذلك نعرض سجل محاسبة الدخل لحساب ضريبة الدخل الشخصي بالشكل:

في السجل نرى أن القيد تم تسجيله حسب الفحص الرئيسي المختار في بطاقة المنظمة:

نحن ندفع الرواتب ونحول ضريبة الدخل الشخصي. دعونا ننظر في ملء تفاصيل التسجيل. نحن مهتمون بسجلات حسابات دافعي الضرائب بميزانية ضريبة الدخل الشخصي وحسابات وكلاء الضرائب لضريبة الدخل الشخصي:

الخطوه 3

نقوم بتغيير مفتشية دائرة الضرائب الفيدرالية في بطاقة المنظمة إلى مفتشية دائرة الضرائب الفيدرالية في قسم منفصل:

الخطوة 4

نقوم بحساب الرواتب وسداد المدفوعات وتحويل ضريبة الدخل الشخصي إلى الميزانية لموظفي قسم منفصل. في حالتنا، وفقًا لبوشكين أ.س.

سوف نتلقى الإدخالات اللازمة في السجلات، حيث سيتم بالفعل وضع علامة على التسجيل على أنه IFTS 7720:

من الضروري ملء جميع حقول 2-NDFL بشكل صحيح: الدخل، ضريبة الدخل الشخصي المتراكمة، المحتجزة، المحولة. لذلك، نحن نتحكم في إدخالات السجل - محاسبة الدخل لحساب ضريبة الدخل الشخصي، وحسابات دافعي الضرائب بميزانية ضريبة الدخل الشخصي، وحسابات وكلاء الضرائب لضريبة الدخل الشخصي.

الخطوة 5

الآن بعد أن تحتوي السجلات الموجودة في سجلات موظفي قسم منفصل على معلومات صحيحة حول التسجيل في دائرة الضرائب الفيدرالية، يمكنك تلقائيًا ملء سجل ضريبة الدخل الشخصي لقسم منفصل.

حدد OKTMO المطلوب وانقر فوق زر التعبئة:

وهكذا، أكملنا مهمة إنشاء سجل معلومات عن الدخل 2-NDFL لقسم منفصل في 1C 8.3 المحاسبة المهنية والأساسية.

ومع ذلك، فمن الملائم أكثر مراعاة الرواتب وإعداد التقارير للمؤسسات ذات الأقسام المنفصلة في 1C 8.3 ZUP rev.3.

إجراءات تقديم 2-NDFL والسجل المرافق له

عند إعداد الشهادات في النموذج 2 من ضريبة الدخل الشخصي والسجل، يجب عليك اتباع إجراءات تقديم معلومات عن دخل الأفراد والرسائل حول استحالة اقتطاع الضريبة ومبلغ الضريبة على الدخل الشخصي (تمت الموافقة عليها بأمر من الحكومة الفيدرالية) دائرة الضرائب في روسيا بتاريخ 16 سبتمبر 2011 رقم MMV-7-3/576).

يرافق السجل عادةً شهادات 2-NDFL المقدمة إلى وكلاء الضرائب على الورق أو الأقراص المرنة وبطاقات الفلاش.

- KUDiR: ملء العينات

- 1s 8.3 zup حساب ضريبة الدخل الشخصي التغييرات في حساب ضريبة الدخل الشخصي بسبب التغييرات في قانون الضرائب الروسي

- ضع الجمل في زمن المضارع المستمر

- المعادلات الخطية. أنواع المعادلات الخطية. المعادلات الخطية بمتغير واحد ومتغيرين، المتباينات الخطية كيفية فهم معادلة خطية بمتغيرين

- الدليل الشامل (2019)

- من اكتشف الرقم Pi؟ تاريخ الحوسبة. ما هو الرقم "Pi" أو كيف يقسمه علماء الرياضيات؟ معنى باي في الفيزياء

- مهام الجزء C1 (نقطتان) ما هي أنواع العوامل البيئية التي تساهم في تنظيم الذئاب

- ما هي العوامل البيئية التي تساهم في تنظيم أعداد الذئاب وما دور البكتيريا في دورة المواد؟

- أنانيا شيراكاتسي على نطاق عالمي

- بداية مهنة القائد

- بيتر الثاني - السيرة الذاتية والمعلومات والحياة الشخصية

- التغير المستمر في قيمة نفس القيم

- انعكاس معدل الدوران في النموذج المحاسبي كيفية العثور على حركة البضائع في 1C

- أسباب ومراحل التحول من نظام المحاسبة الدفعية

- الخصومات من رواتب الموظفين في 1C

- انعكاس معدل الدوران في النموذج المحاسبي 1s 8

- 1s 8.3 سجل دفع ضريبة الدخل الشخصي إعداد محاسبة الرواتب

- دخول التعديل (العكس)

- 1s وحدة وحدوية مجموعة كاملة من التسميات

- سجل دفع ضريبة الدخل الشخصي في 1س 8